IPO过会率正在回升。

随着存量企业的不断消化,IPO堰塞湖已从高峰时的900家降至300家左右,逐渐见底。

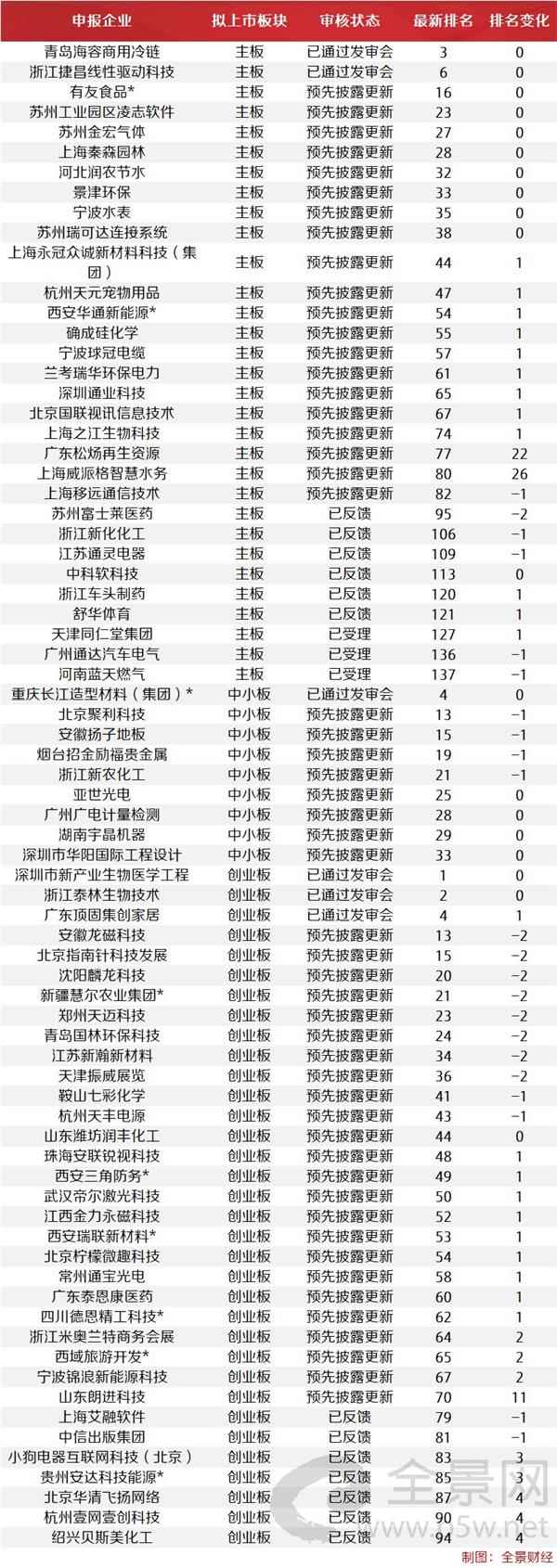

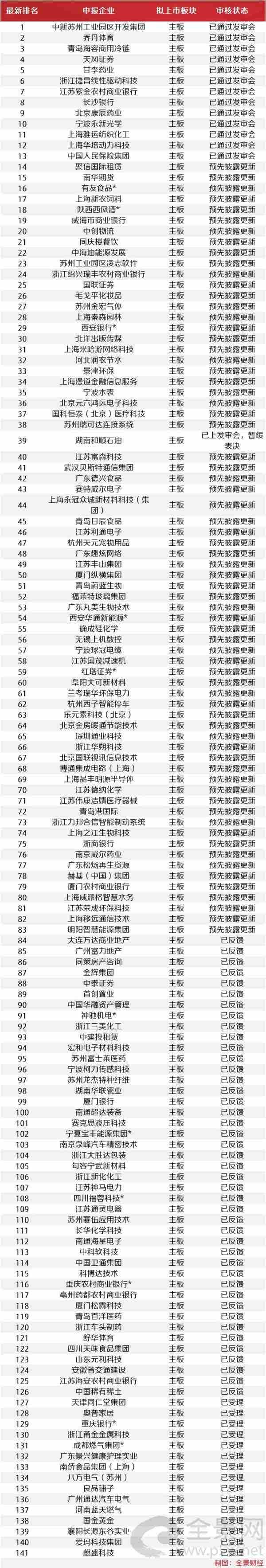

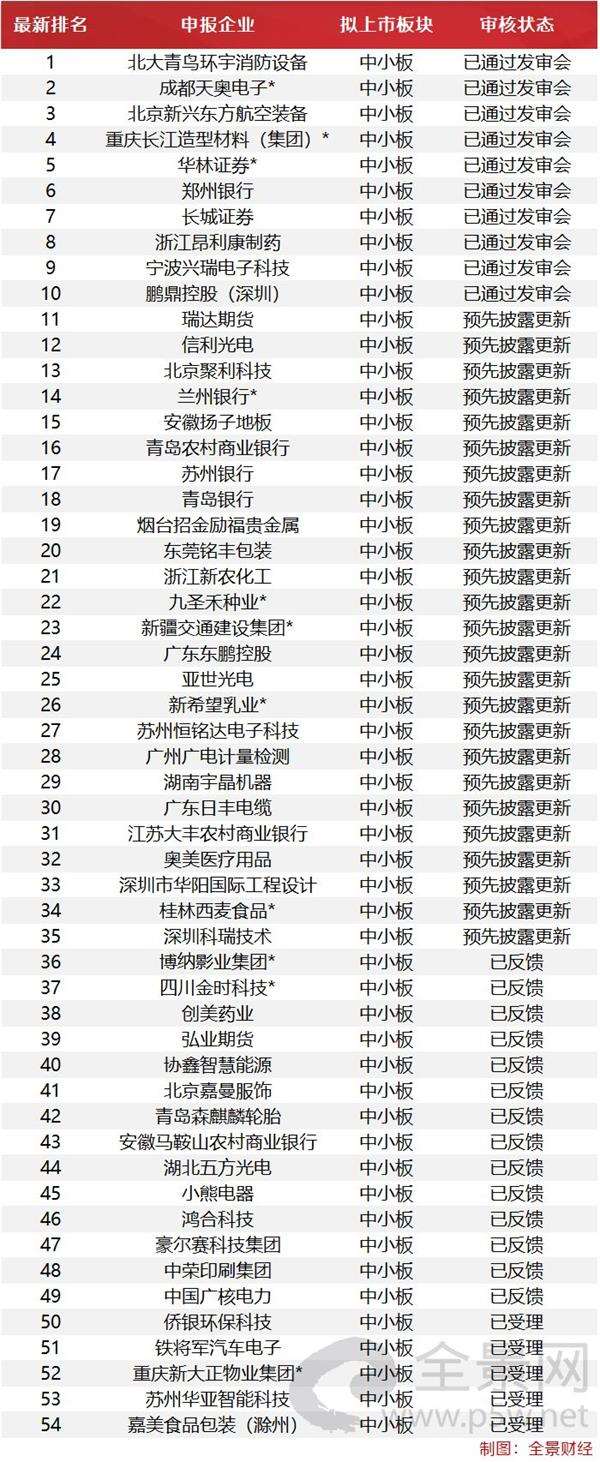

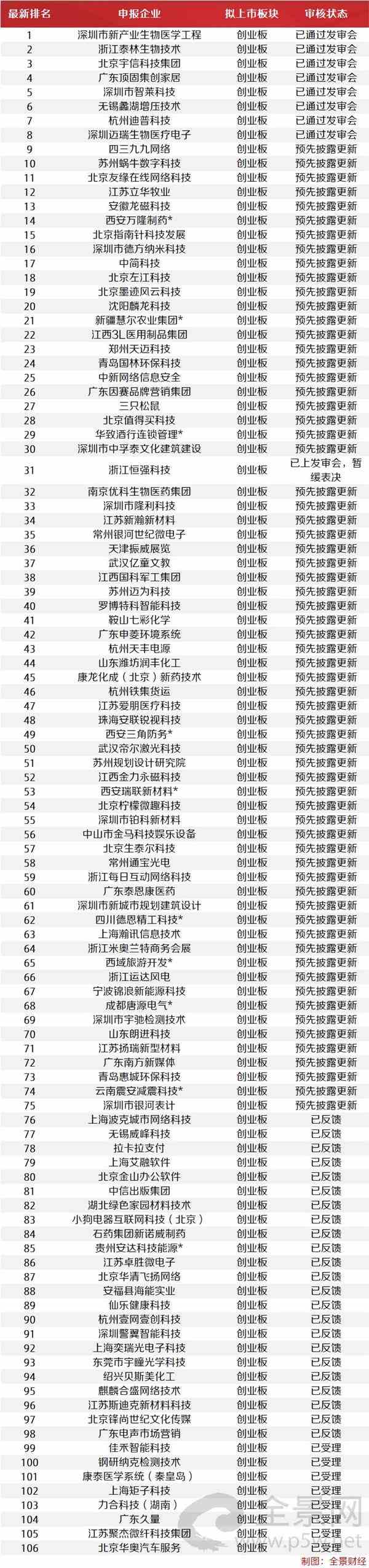

截至2018年7月26日,中国证监会受理首发及发行存托凭证企业308家,其中已过会31家,未过会277家。未过会企业中正常待审企业271家,中止审查企业6家。

2018年上半年IPO市场发生了一系列变化:IPO过会率降至四成、新增申报企业数量缩水近半、上半年撤单数量超去年全年等。

进入2018下半年后,审核开始提速、过会率也正在逐步提高,但并不意味着严审标准有任何松动。从7月份被否的5家企业来看,发审委关注重点仍在财务真实性、持续盈利能力、关联交易规范性等3方面。

IPO提速明显

过去3周,证监会发审委每周安排5家首发企业上会,相对于6月每周的2-3家有明显提升。从单日审核的IPO审核数量来看,6月5日,也只有3家企业拟上会。

当时市场一致认为IPO审核速度已经放缓,6月份共9家企业上会,相对于5月份拟上会的16家(含取消审核3家),环比下降四成。

2018年每个月均有18家左右企业上会,其中1月份高达45家,其次为4月份的17家。

而7月份到现在,已有16家企业上会,加上取消审核的2家企业,拟上会数达18家,同时,下周二(7月31日)将上会的4家企业,7月份拟上会数将达22家,相对于6月份环比增长1.4倍,提速明显。

7月31日将上会审核的企业:

江苏丰山集团股份有限公司(首发)

广东丸美生物技术股份有限公司(首发)

上海晶丰明源半导体股份有限公司(首发)

江西金力永磁科技股份有限公司(首发)

(数据截止到7月24日)

7月过会率达69%

随着审核速度的加快,IPO过会率也有所回升。

数据显示,7月截至目前,共有16家企业首发上会,11家获通过,单月IPO过会率已回升至68.75%。不过7月31日还有4家企业将上会,这一数字还将发生变化。

让人记忆尤深的是,今年1月23日,发审委审核6家企业,仅1家通过,当天16.67%的过会率也让市场人士感到绝望。1月份最终的过会率也仅有40%。

在经历过1月份审核寒冬后,实际上IPO过会率随后开始有所回升。从单月来看,5月份过会率达76.92%,为今年截至目前当月过会率最高月份。

不过,综合来看,2018年至今,证监会共审核124家企业,其中69家获通过,整体IPO过会率仅为55.65%,这一数字相对于去年同期降低了26个百分点。

IPO被否原因分析

近期市场传言IPO审核的财务门槛再次提高,从6月以来,被否的IPO企业利润基本上低于或接近于创业板5000万元、主板8000万元扣非净利润的隐形红线,而过会的企业都在所谓隐形红线之上。

从被否的5家企业来看,业绩也都不过硬,只有1家刚刚达到5000万元的隐形红线,而其他的都与之有一定差距。

尽管业绩对于IPO企业来说是门槛,但审核还涉及到其他方方面面。从5家企业被否原因来看,更关键的是触及到一些其他关键红线。

1、持续经营能力

5家被否企业中,有4家企业被发审委质疑到持续经营能力:

微创光电:公司核心竞争力的可持续性。

国安达:说明下游市场是否存在下滑的风险。

申昊科技:发行人利润的可持续性,是否严重依赖税收优惠和政府补助;是否存在影响公司持续盈利能力的重大不利情形。

金春股份:发行人主要产品的核心竞争力、技术水平及持续盈利能力。

其中较为典型的为微创光电。

微创光电专业从事安防视频监控系统和设备研发、生产和销售。但近年以来,随着平安建设、智慧城市等的推进,安防领域的市场需求不断增加。随之该行业的竞争也日益激烈。

市场普遍认为,视频监控行业将进入重新洗牌的过程,传统的以设备为主的制造厂商面临向全系统、整体方案提供商转变的新挑战。

更为关键的是,国内最大的安防厂商海康威视(002415)一直是微创光电的第一大供应商。

有投行人士认为,微创光电第一大供应商海康威视与公司之间存在较明显的潜在竞争关系,这或对公司未来经营的可持续性留下重大隐患。

2、财务真实性

财务数据的真实性和合理性一直以来都是IPO审核的重中之重。而财务数据的真实性牵涉到发行人的收入(支出)、成本、毛利率等诸多数据,同时还涉及信息披露真实性等问题。

上述5家企业中几乎每一家都被问及财务真实性的问题。而业绩真实性被怀疑通常伴随着毛利率异常。

凯金能源此次闯关失败,毛利率异常波动,就没能逃过发审委的密切关注。对于其主要产品销售价格逐年下降,毛利率持续波动的问题,审核人员密集发问:

(1)毛利率与主要产品销售价格的变化趋势不一致、毛利率低于同行业水平的原因及合理性;

(2)2017年其他业务毛利率较高的原因及合理性,是否存在利益输送等情形;

而国安达综合毛利率显著高于同行业这一点同样受到了发审委的瞩目。

此外,微创光电和金春股份均被问及经营活动产生的现金流与净利润增长趋势不符的问题。

一位投行人士分析,一般而言,企业净利润和经营活动现金流会成正比关系,企业经营活动现金流较为充沛,一定程度上说明企业经营交易活动频繁,现金到账及时,主营业务开展顺利,同样企业净利润也较有保障。但若企业净利润高,但实际发生的经营现金流不强,则存在造假的嫌疑。或者得到政府的大额补贴,提升了企业利润水平。

金春股份因扣非净利润持续增长,经营活动现金净流量持续下降,两项趋势明显不一致,而被证监会问及是否存在调节利润的情形,其业绩真实性备受质疑。

3、对大客户存在依赖性

在上述被否案例中,有3家企业IPO折戟原因之一在于被质疑对大客户存在依赖。

微创光电:第一大客户海康威视,同时也是公司的竞争对手,被问及海康威视采购产品的原因,是否存在重大依赖。

凯金能源:向宁德时代销售金额占营收的比重较高,被要求说明对宁德时代是否存在重大依赖,交易是否具有可持续性。

申昊科技:对国网浙江是否存在重大依赖。

实际上,在拟IPO排队企业中,尤其是拟冲击创业板的企业中,对大客户有重大依赖并不少见,但这却给发行人的独立性埋下了隐患。

因为发审规则并没有对大客户依赖问题进行具体界定,而过往的发审案例也表明,客户结构单一,或对前5大客户或供应商存在重大依赖的企业,过会率也并不低。

但是另一位投行人士指出,对于大客户依赖型企业,监管部门更重要的是关注大客户与发行人之间是否存在关联关系或其他关系。

以申昊科技为例,其2014年-2016年对前五大客户合计销售占比均超过90%,但作为一家电力行业提供设备服务公司,超过九成的收入来源于前五大客户似乎有点说不过去。同时,申昊科技还存在与3家客户应收账款逾期的情况。

对此,发审委犀利发问:发行人客户较集中以及来源于国网浙江收入较高是否符合行业特点,发行人与国网浙江是否存在关联关系和其他利益安排。

此外,由于上述5家被否企业均为挂牌企业,因此其在挂牌期间的规范性也有其重要,此次金春股份、凯金能源就被问及挂牌期间未按时披露年报及会计差错更正等问题。

新三板暗黑7月:6否5

值得注意的是,7月份被否的5家企业均为新三板挂牌企业,6家上会企业也仅一家获通过,过会率仅16%。这是今年以来新三板企业IPO过会率最低的一个月。

2018年至今共有31家新三板公司上会,其中14家获得通过,16家被否,1家被暂缓表决,整体过会率约45%,明显低于整体水平。

目前,新三板正常审核企业已下滑至74家,占比24.10%。实际上若剔除掉6家已通过发审会的企业,这一数字将降至68家,此外还有3家企业中止审查。

继亿童文教之后,华如科技也选择了终止审查。上市辅导方面,本周新增远东股份、观想科技、紫竹桩基、赛科星和荣恩集团启动上市辅导。

证监会IPO正常审核企业排队名单:

新三板正常审核企业排队名单: